Apesar do consenso geral e do sentimento por boas notícias de inflação no mês passado, a impressão do Índice de Preços ao Consumidor (CPI) dos EUA em agosto, acima do esperado, descarrilou qualquer impulso de alta de curto prazo para ativos de risco que vem se acumulando na última semana. Como resultado, os rendimentos de ações, bitcoin e crédito explodiram com alguma volatilidade hoje. O índice S&P 500 fechou em queda de 4,3%, com o bitcoin seguindo uma queda de 10%. A última vez que isso ocorreu para ações foi em junho de 2020 .

É um evento semelhante ao que vimos no mês passado para os dados de julho, mas ao contrário e com mais magnitude. Os mercados aplaudiram uma tendência vagamente confirmatória de pico de inflação no mês passado, apenas para os dados de hoje dizerem o contrário. Agora, olhamos para o mercado mais amplo para risco e taxas nos próximos dias para confirmar essa nova tendência de baixa de alta ou algum alívio com a fusão prevista para ocorrer amanhã à noite.

Tanto o CPI principal quanto o Core CPI superaram as expectativas que tinham posicionamento consensual para desaceleração mês a mês. Em vez disso, obtivemos o CPI principal e o Core CPI subindo mês a mês para 0,12% e 0,57%, respectivamente. Em termos mais simples, a inflação ainda não foi vencida e há mais trabalho a fazer (ou tentar fazer) na frente da política monetária. O Cleveland Fed Inflation Nowcast praticamente acertou em cheio sua previsão de agosto.

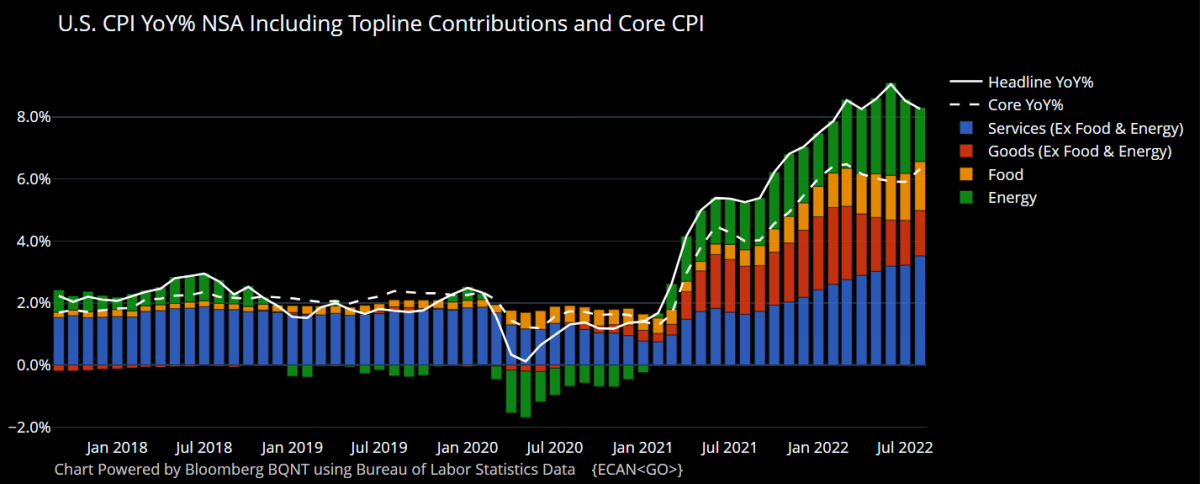

Embora tenhamos visto alguma inflação nas commodities de energia cair, não foi suficiente para compensar a crescente inflação no setor de serviços. A inflação salarial mais alta e elevada continua sendo uma parte chave e pegajosa da inflação que ainda está para cair. A inflação habitacional também é um problema e ainda não caiu. A inflação e os preços da habitação foram tipicamente os últimos a cair em um período pendente de deflação e/ou recessão. A inflação do aluguel (também conhecido como aluguel equivalente dos proprietários (OER)) é um componente significativo que pode manter as impressões do CPI por mais tempo, pois geralmente é um atraso de seis a nove meses.

No geral, o quadro da inflação parece ser rígido e crescente. Com base nas declarações do Federal Reserve nos últimos meses, é um sinal claro para manter a política monetária agressiva por meio de aumentos de taxas.

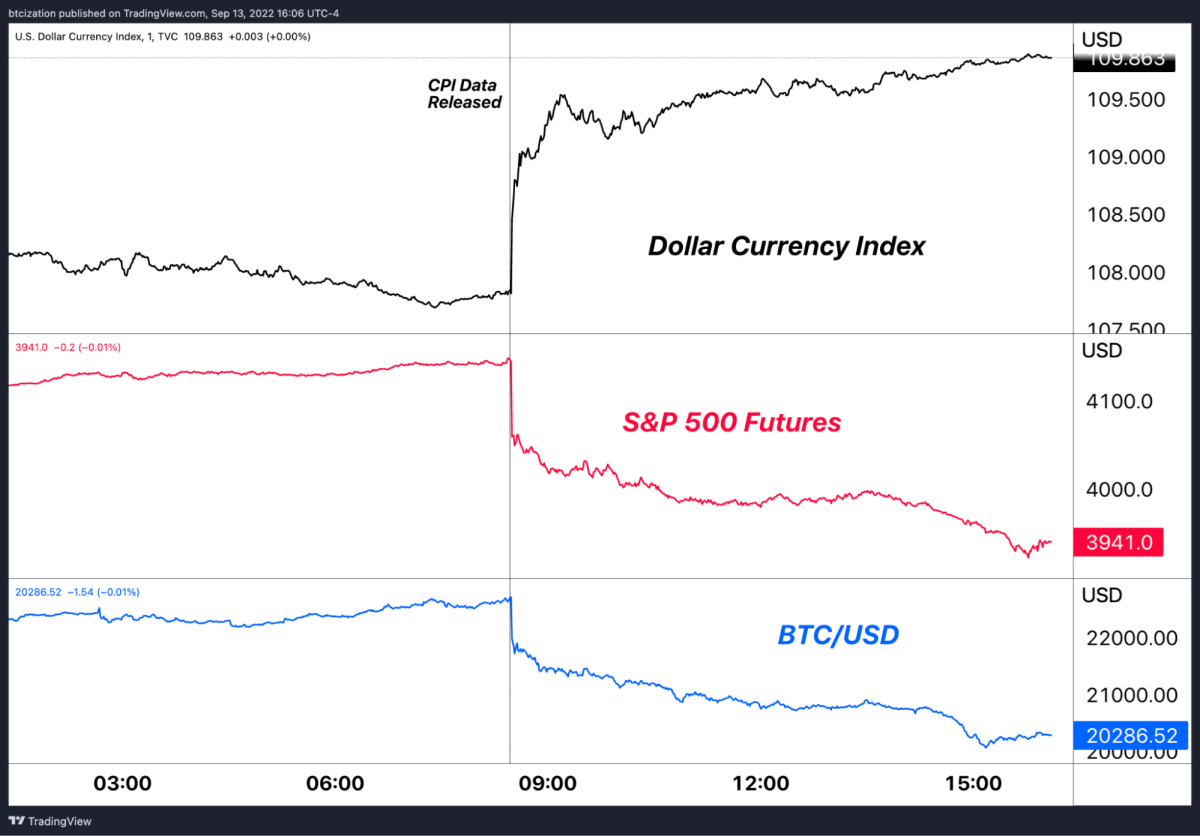

Imediatamente após a divulgação dos dados do CPI, ações e bitcoin começaram a vender e o dólar disparou. A ação do preço das classes de ativos foi menos sobre a inflação em si e mais sobre as expectativas do mercado para a política monetária futura do Federal Reserve.

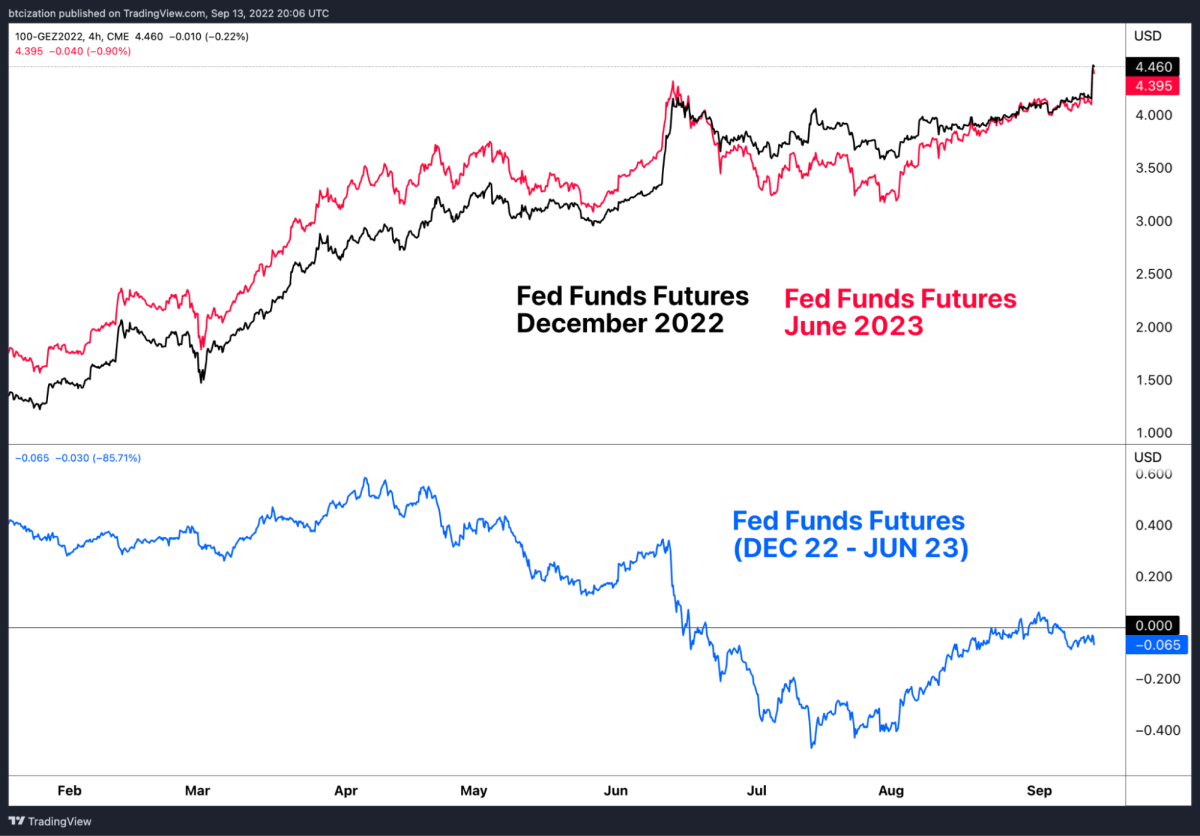

As expectativas para as taxas saltaram imediatamente para novos máximos anuais, com o mercado agora precificando uma taxa de Fed Funds de 4,46% para dezembro deste ano, que é quase 200 pontos base a menos do que o atual intervalo de taxa alvo de 2,25-2,50%.

O Bitcoin, em particular, estava sujeito a um grande retrocesso no interesse aberto, já que os comerciantes especulando sobre o pico da inflação, indo em futuros longos, agora estavam submersos em massa.

O declínio no interesse aberto da margem da stablecoin foi superior a 30.000 bitcoins desde a divulgação dos dados do CPI até o fechamento dos mercados legados. Assumindo que a maior parte do declínio no interesse aberto foi o fechamento de posições longas, o mercado enfrentou o equivalente a aproximadamente 25% do estoque de bitcoin da MicroStrategy na pressão de venda no decorrer de algumas horas.

Com isso dito, estamos mais convictos do que nunca em um momento final de capitulação que ainda não ocorreu nos mercados financeiros globais. Os investidores de longo prazo não devem temer a volatilidade negativa, mas sim adotá-la, entendendo a oportunidade única que ela oferece para comprar ativos de alta qualidade a preços de liquidação.

-Fonte: Bitcoin Magazine

Deixe uma resposta